和而泰VS拓邦VS和晶VS朗科智能VS方正电机:智能控制器,将来?

微信公众号并购优塾(moneyC2C)首发,更多文章可微信关注我们的公众号并购优塾

今天,我们要研究的这条产业链,被称为众多终端整机产品的“神经中枢”和“大脑”,广泛应用于家用电器、汽车、电动工具等多个领域。

它,就是智能控制器产业链。智能控制器,指在仪器、设备、装置、系统中为完成特定用途而设计的计算机控制单元,一般以微控制器(MCU)芯片或数字信号处理器(DSP)芯片为核心部件,辅以相应的计算机软件程序以实现某些特定的感知、计算和控制功能。在智能家居领域,可以说,它无所不在。

图:烤箱控制器

来源:瑞德智能官网

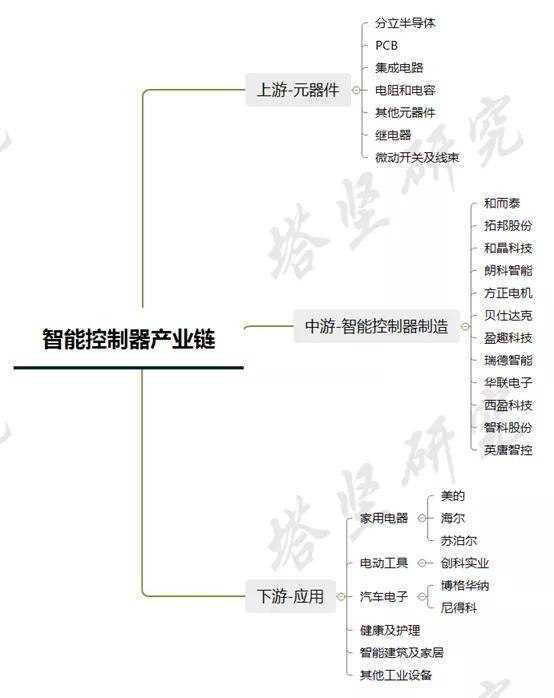

这条产业链,从上游到下游依次为:

上游——元器件供应商,主要包括分立半导体、PCB、集成电路、电阻和电容等。代表公司包括中颖电子、兆易创新等。

中游——智能控制器制造企业,代表公司主要有和而泰、拓邦股份、和晶科技、朗科智能、方正电机等。

下游——智能控制器的下游应用主要有汽车电子、电动工具、家用电器和建筑与智能家居等。代表公司主要有美的集团、海尔智家、苏泊尔、老板电器、创科实业等。

图:产业链

来源:塔坚研究

看到这里,对于这条产业链,我们需要深入思考几个问题:

1)这条产业链,未来的长期增长驱动力是什么?天花板在哪?

2)这条产业链的竞争格局究竟怎样?护城河到底在哪里?

本报告,将更新到产业链报告库

【重要声明】

本文坚决不做任何形式建议,

数据和内容不具备任何参考价值

我们仅呈现产业研究内容,

仅服务于产业研究需求、学术讨论需求

如为股市相关人士、无信息甄别能力人士

请务必自行取消对本号的关注

数据由以下机构提供支持,特此鸣谢

国内:Wind数据、东方财富Choice数据、

智慧芽专利数据库、理杏仁、企查查

海外:Capital IQ、Bloomberg、路透

如有购买以上机构数据终端的需求,可和我们联系

(壹)

今天,我们从智能控制器的中游厂商入手,对和而泰VS拓邦股份VS和晶科技VS朗科智能VS方正电机,这五家龙头做对比分析。

(注意,2015年之前,英唐智控曾经主要生产小型家用电器的智能控制器。不过随后,其开始经营智能元器件的分销,其智能控制器业务规模不断缩小。截至2019年,其智能控制器业务收入规模仅为1.81亿元。同时,其余竞争者由于收入规模较小,不具有代表性,我们暂不在此处对这些公司进行对比,我们将在后文产业链对比时集中进行对比。)

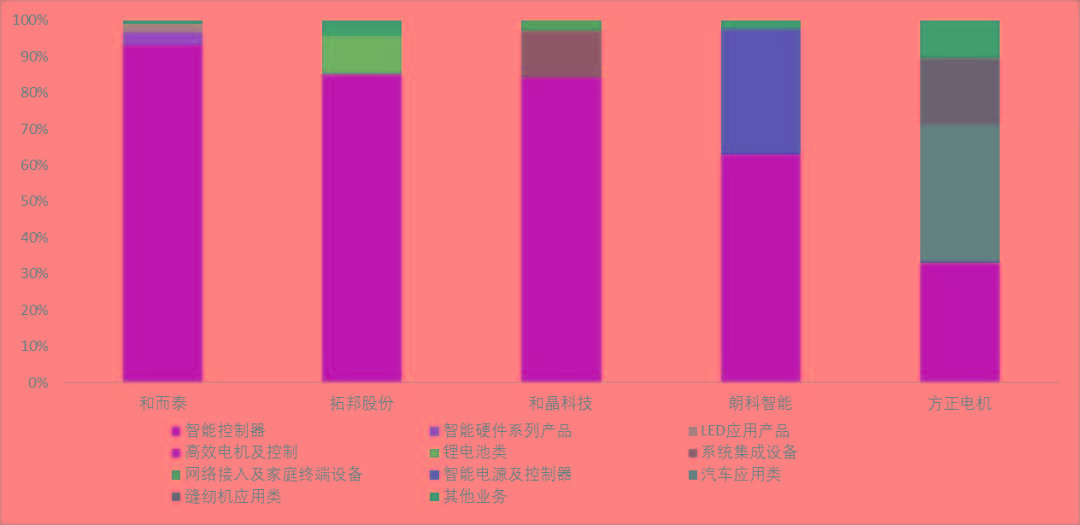

首先,从收入结构上来看:

图:收入结构

来源:塔坚研究

和而泰——2019年收入规模36.49亿元。其中,智能控制器业务收入33.92亿元,占比92.95%,主要用于家用电器、电动工具、健康与护理产品、汽车电子、智能建筑与家居等领域。此外,智能硬件产品占比3.53%,LED应用产品占比2.47%,其他业务占比1.05%。

拓邦股份——2019年收入规模40.99亿元。其中,智能控制器业务收入31.98亿元,占比78.03%,主要用于家用电器、电动工具、汽车电子等领域。此外,还包括7.07%的电机业务和10.47%的锂电池业务,以及4.43%的其他业务。

和晶科技——2019年收入规模14.59亿元。其中,智能控制器业务收入12.29亿元,占比84.22%,主要用于白色家电、电动工具等领域。此外,还包括12.93%的系统集成设备业务和2.84%的网络接入及家庭终端设备。

朗科智能——2019年收入规模14.01亿元。其中,智能控制器业务收入8.83亿元,占比63.01%,主要用于小家电、电动工具等领域。此外,智能电源及控制器业务占比34.51%,其他业务占比2.48%。

方正电机——2019年收入规模11.15亿元。其中,智能控制器业务收入3.68亿元,占比33.03%,主要用于白色家电领域。此外,汽车应用类(雨刮器电机、驱动电机、座椅电机等)业务占比38.07%,缝纫机应用类业务占比18.37%,其他业务占比10.53%。

从总收入规模来看,拓邦股份>和而泰>和晶科技>朗科智能>方正电机。单就智能控制器业务而言,和而泰>拓邦股份>和晶科技>朗科智能>方正电机。

接下来,我们从2020年三季报数据,分别对比一下各自的增长情况:

图:三季报数据

来源:塔坚研究

从三季报数据来看,收入增速较高的是拓邦股份(28.9%)、和而泰(20.19%),而方正电机增速为负。我们来看一下其中原因:

拓邦股份——其收入增速较快,主要受智能控制器行业产能逐渐从国外向国内转移,使其头部客户持续增加、大客户放量、新产品品类扩张所致。不过,其并未披露具体新增客户情况,此处,我们后续会继续跟踪。

和而泰——其收入增速较快,主要受2019年底中标BSH家电智能控制器项目影响。

和晶科技——其收入增速不高,主要受卫生事件影响,导致智能控制器业务同比微增,系统集成业务同比大幅下降,拉低了整体增速。

朗科智能——其主要以小家电业务为主,2020年,虽然家电行业整体承压,但受益于小家电线上渠道销售的逆势增长,整体收入实现微增。

方正电机——收入负增长,一方面,由于从2019年6月开始,新能源车补贴退坡,导致新能源车的销量受到了影响,从而使其新能源乘用车驱动电机业务出货量下滑;另一方面,受卫生事件影响,导致我国缝制机械行业出口总体呈下滑态势,使该业务收入下滑。

此外,需要注意的是,和晶科技由于规模较小,话语权较低,加之,其备货较少,上半年受原材料价格上涨影响,毛利率随之下降,净利润增速为负。

而方正电机由于新能源车及缝纫机相关业务销售下滑,同时由于职工工资增加、研发投入上升、以及汇率变动导致财务费用上升影响,净利润较前期大幅下降。

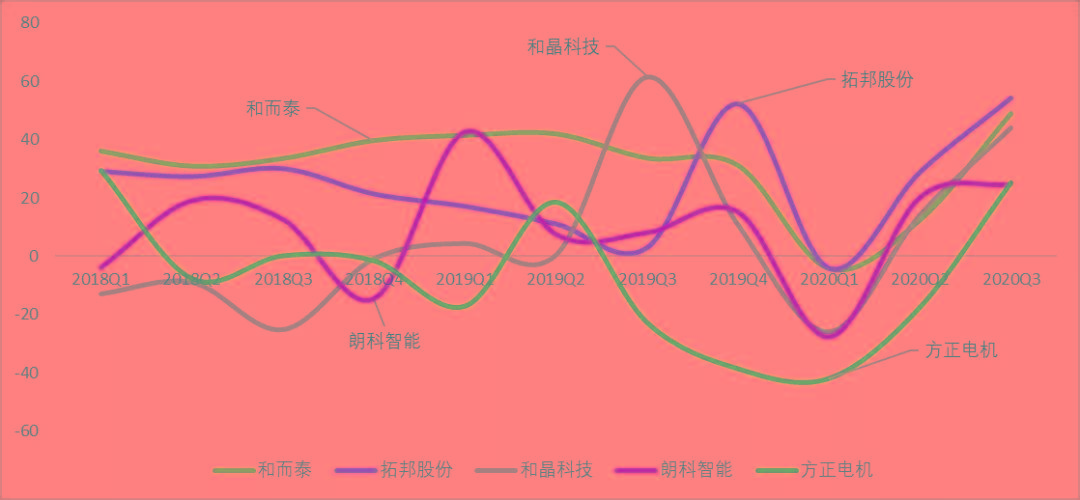

对比完2020年三季报数据,我们再复盘一下近几个季度,回顾一下中期视角下,几家公司的增长情况:

图:季度收入增速

来源:塔坚研究

整体来看,除和而泰收入增速比较平稳外,其余几家增速波动比较大。同时,受卫生事件的影响,2020年一季度,行业整体呈现负增长。其中,和而泰和拓邦股份整体降幅有限,其余三家公司降幅较大。我们具体来看:

和而泰——其历史增速较快,一方面,由于其2016年底及2019年接连取得BSH大客户订单,并持续消化订单,导致出货量较高;另一方面,由于2018年接连收购铖昌科技和NPE两家公司,并实现并表,导致其收入增速较高。

拓邦股份——其2018年收入增速较快,一方面,受益于中标中国移动等客户基站用锂电池产品项目,导致其锂电池业务于2018年增速较快;另一方面,受益于2018年我国智能家居规模增速较高(28.99%),使其智能控制器业务收入快速增长。而2019年4季度增速较快,主要受益于越南公司开始投产所致。

和晶科技——其2018年收入持续负增长,主要受当年三大运营商在IPTV+OTT+PON业务的大规模布局,导致其机顶盒业务受创,导致收入规模大幅下挫。2019年9月,其剥离了该业务。加之,其拓展了如GEA、BSH等海外客户,同时,汽车业务也稳步上升,导致其收入增速回暖。

朗科智能——2018年,其通过持续加大研发投入和市场推广,扩大了销售规模,使其收入规模维持一定增长。2019年,随着其由智能电源切入植物照明领域,并获得北美头部厂商订单,增速同比较高。

方正电机——2018年一季度,受购置税优惠政策退出影响,汽车座椅电机业务出现短暂高增长。随后,随着我国汽车销量承压,其收入增速始终保持在低位。2019年Q2,受新能源车补贴退坡影响,新能源车销量短暂增加,随后持续下降。

综上,可以看出,智能控制器行业受下游终端产品景气度及大客户影响较大。

(贰)

看完增长后,我们再来看回报对比:

图:回报对比

来源:塔坚研究

从回报层面来看,和而泰、拓邦股份、朗科智能的回报表现较好。

此外,需要注意的是,2018年和晶科技和方正电机由于对应收账款、商誉、存货及长期股权投资等计提资产减值准备,导致净利润同比大幅下降,整体回报表现较低。

我们通过杜邦分析,来看看:造成回报差异的原因在哪?

图:杜邦分析

来源:塔坚研究

通过对比,我们可以发现:

销售净利率方面,和而泰、拓邦股份和朗科智能较高。和晶科技和方正电机销售净利率较低。

总资产周转率方面,方正电器总资产周转率较低,主要是由于近期产能扩张,新增固定资产较多,导致固定资产周转率降低。同时,新能源车电机生产周期较长,存货周转率也较低。而朗科智能的总资产周转率较高,主要由于应收账款周转率较高。根据其可转债募集说明书披露,主要系其应收账款回收力度加强,整体客户回款速度较快。

权益乘数方面,和晶科技权益乘数较高,主要是由于现金流状况比较差,短期借款较多。

整体来看,各家回报方面的差异,主要来自于销售净利率。我们接着细拆,来看净利率差异来自哪里。

图:利润表分析

来源:塔坚研究

从利润表结构来看,毛利率方面,和而泰、拓邦股份、朗科智能较高。

其中,和而泰和拓邦股份,主要是由于两家公司的客户均以国内外大品牌为主,价值量较高(所以,对这个行业,下游大客户非常重要)。同时,两者生产的电动工具智能控制器的毛利率,也相对家电智能控制器更高。朗科智能的毛利率较高,主要是由于智能电源及控制器业务毛利较高,提升了整体毛利。

和晶科技和方正电机毛利率相对较低。其中,和晶科技主要是由于其客户主要以白色大家电品牌为主,价格竞争激烈,溢价不高。方正电机主要是受毛利较低的缝纫机业务影响,拉低了整体毛利。

此外,和晶科技由于短期借款较高,因而利息支出也较多,导致财务费用率较高,进一步拉低了净利率。方正电机由于其近年来在新能源汽车电机上研发投入比较大,因而研发费用率较高。

对比完近期财务数据,我们再来看看行业的增长驱动力。

(叁)

智能控制器,可以简单理解为:一个微缩型的计算机管理中心,是电子设备、装置或系统实现智能化的核心部件,广泛运用于对算力要求不是很高的电子设备中。

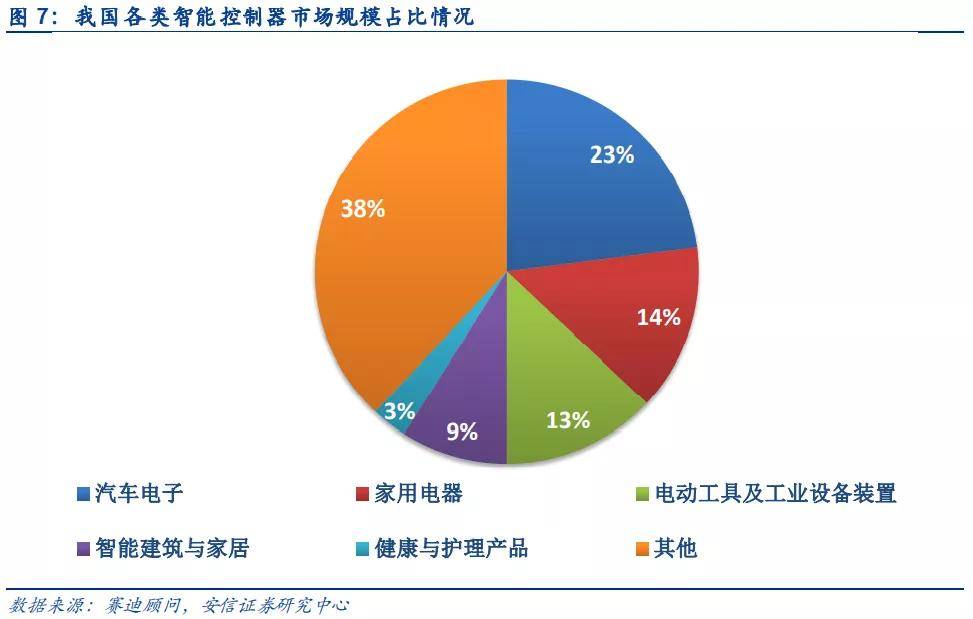

从下游应用领域来看,汽车电子(23%)、家用电器和智能家居(23%)、电动工具(13%)是智能控制器主要应用领域,合计占据我国智能控制器市场份额的59%。(由于智能家电是构成智能家居的重要组成部分,这里我们合并计算)

图:我国智能控制器市场规模占比

来源:赛迪顾问、安信证券

随着现在物联网、人工智能、云计算技术的逐步成熟,各种电子设备不断向数字化、集成化、智能化等方向发展,智能控制器的应用领域仍在不断拓展。

同时,由于智能控制器不能脱离于终端产品单个使用。因此,智能控制器对下游行业的发展状况依赖较大。从各下游领域的增长上来看,电动工具近年来整体规模较为稳定,增速较低(2%左右)。

因此,我们主要来看未来增长空间较大的汽车电子、智能家居两大应用领域。其行业增长公式可以表示为:

智能控制器市场规模增速%=(1+终端出货量增速%)*(1+智能化渗透率增速%)*(1+价值量增速%)-1

我们先来看汽车电子领域:

汽车电子系统可分为动力控制系统、安全控制系统、通讯娱乐系统、车身电子系统等。而智能控制器作为汽车电子系统的核心部件,随着新能源车、无人驾驶、车联网等技术的发展,智能控制器在该领域的应用将愈加广泛。

汽车电子智能控制器出货量的增长,一方面,在于新能源汽车销量的增长;另一方面,在于汽车电子化程度的提升。我们分别来看:

1)新能源汽车销量

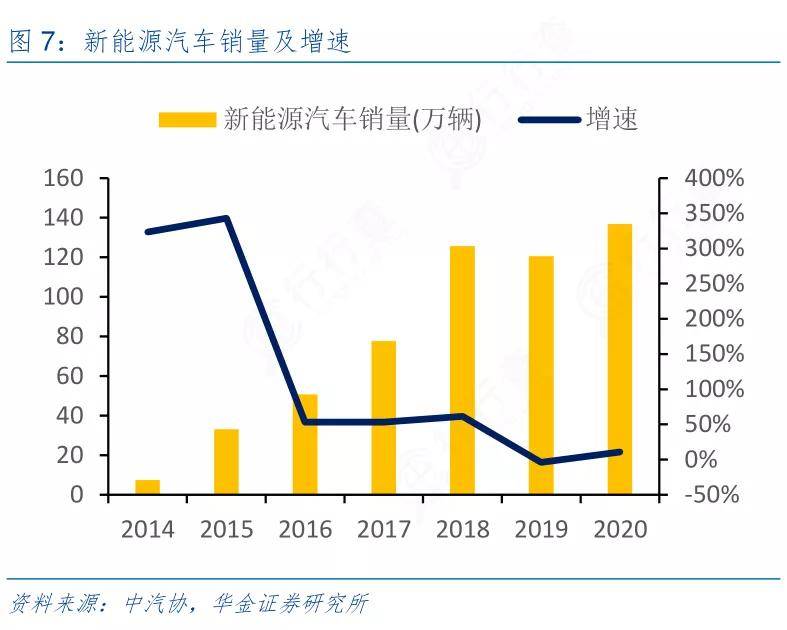

根据中国汽车工业协会数据,2020年实现新能源汽车销量132.28万辆,同比增长9.67%,其渗透率为5.24%左右。

图:新能源汽车销量

来源:华金证券

根据我们此前研究报告关于新能源车的预测(详见科技版报告库),到2025年我国新能源车渗透率将达到20%,实现569万辆的销量,年复合增速达33.88%。

2)汽车电子化率

汽车电子,主要用来提高汽车驾驶的安全性和舒适性。其功能可以从简单的音响娱乐、车载导航、路况感知;到记录用户驾驶习惯数据、追踪用户眼球监测疲劳、改善用户驾驶习惯;再到智能化无人驾驶。未来,随着功能的拓展,汽车电子的空间也将随之增加。

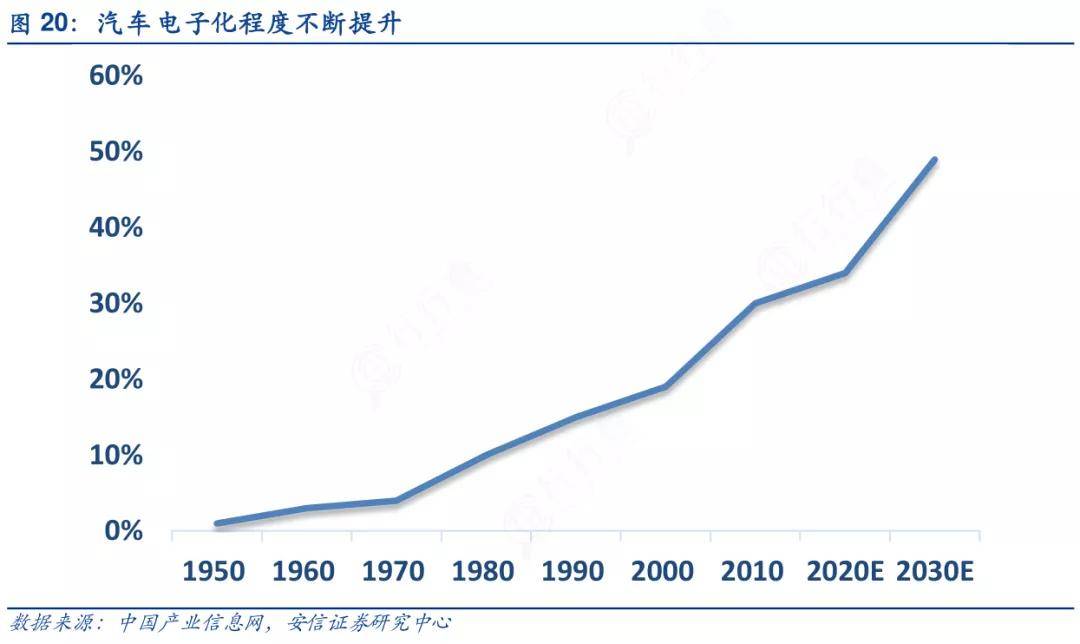

根据中国产业信息网数据,2020年全球单车电子成本占比约为35%,预计到2030年电子化程度将达到50%,年复合增长率约为3.63%。

图:汽车电子化程度

来源:安信证券

而智能控制器作为汽车电子系统的核心部件,随着汽车电子化程度的提升,未来市场空间也有望随之快速增长。

目前,智能控制器在汽车电子中的应用还仅限于汽车散热器、冷却液加热器以及车门的智能控制器等非核心领域。随着智能控制器厂商研发实力的增强,未来有可能切入动力管理控制、能源管理控制以及故障诊断控制等核心环节。

综上,预计至2025年,我国汽车领域智能控制器的出货量年复合增速为38.76%。同时,随着新能源汽车销量的增长,以及汽车电子化趋势的进一步加强,涉及动力控制和安全控制的智能控制器市场,未来发展空间较大。

(肆)

接着,再来看智能家居领域:

智能家居,是指通过无线网络通讯技术、自动控制技术等,将家中各种设备连接起来,从而实现家居设备的远程控制、集中管理、互联互通等,是物联网技术在家庭场景中的重要应用。

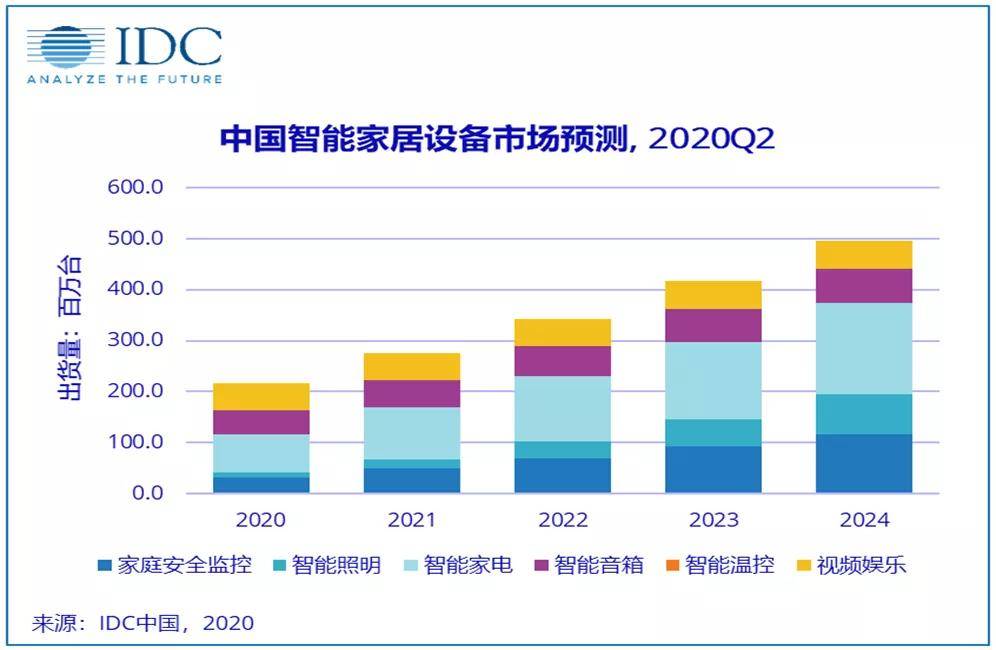

主要包括智能家电、智慧安防、智能照明以及智能传感和智能控制设备等。目前,智能家电仍是智能家居的主要组成部分,根据IDC数据,智能家电占智能家居的比重约为50%左右。

而智能控制器,作为连接移动控制端与智能家居终端的入口,具备信息的收集和处理能力,可以作为智能家居的信息处理中心,未来的增长直接受益于智能家居设备出货量的增长。

根据《IDC中国智能家居设备市场季度跟踪报告》数据显示,2019年中国智能家居设备市场出货量为2.08亿台,同比增长33.5%。2020年受卫生事件影响,智能家居出货量增速有所放缓,全年出货量接近2.2亿台,同比增长4%。预计到2024年出货量将接近5亿台,年复合增长率约为19.17%。

图:中国智能家居设备出货量预测

来源:IDC官网

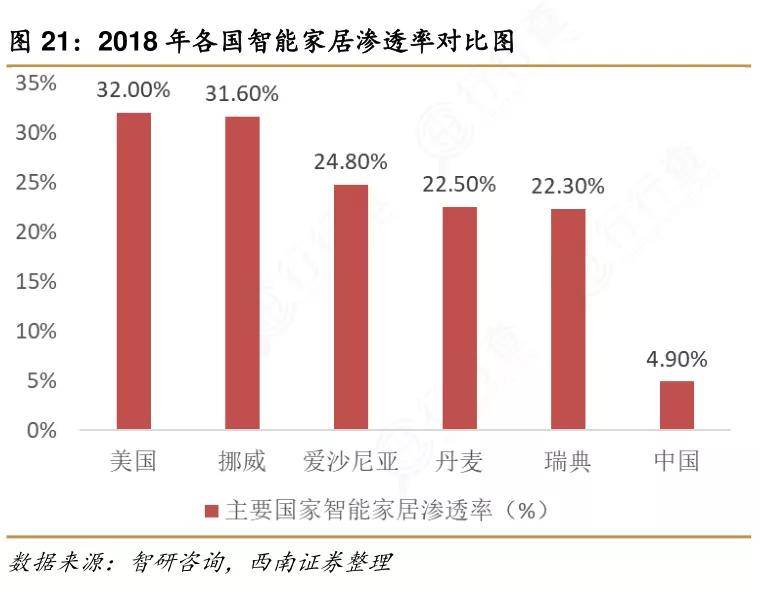

不过,需要注意的是,尽管近年来我国智能家居设备出货量增速较高,但从渗透率角度来看,我国与发达地区仍存在较大差距。根据智研咨询数据,2018年,我国智能家居市场渗透率仅4.9%,远低于美国的32%以及瑞典的22.3%。

图:各国智能家居渗透率

来源:西南证券

未来,智能家居渗透率的增长,主要受三方面驱动:一是,传统家电的智能化程度提升;二是,小家电销量增长;三是,智能家居应用场景拓展,带来的行业边际拓宽。

下面,我们分别来看这三个驱动力:

。。。。。。。。。。。。。。。。。。。。。。。。。。

以上,仅为本报告部分内容,保留一半内容,以供试读。

如需获取本报告全文,以及其他产业链笔记、基金笔记、宏观笔记、建模笔记,请订阅专业版报告库、科技版报告库、产业链报告库、医药版报告库。

近期我们陆续发布系列的简版报告,大家关注度比较高,但这其实只是我们的一小部分工作。在此之外,我们还有更多硬核的工作——财务建模、宏观研究、基金研究,都收录在“专业版报告库”、”科技版报告库“里,以及我们出版的基本书中。

一分耕耘一分收获,只有厚积薄发的硬核分析,才能在关键时刻洞见未来。

订阅完整版报告库,更多咨询请添加小师妹WX了解:

【版权与免责声明】1)版权声明:版权所有,违者必究,未经许可不得以任何形式翻版、拷贝、复制、传播。 2)尊重原创声明:如内容有引用但未标注来源,请随时联系我们,我们会删除、更正相关内容。 3)内容声明:我们只负责财务分析、产业研究,内容不支持任何形式决策依据,也不支撑任何形式投资建议。本文是基于公众公司属性,根据其法定义务内向公众公开披露的财报、审计、公告等信息整理,不为未来变化做背书,未来任何变化均与本文无关。我们力求信息准确,但不保证其完整性、准确性、及时性,我们不为任何人的个人决策和市场行为负责。所有内容仅服务于产业研究、学术讨论需求,不服务于股市相关人士和无信息甄别力人士,如为相关人士,请务必取消对本号的关注。 4)阅读权限声明:我们仅在公众平台呈现部分内容,标题内容格式均自主决定,如有异议,请取消对本号的关注。 5)主题声明:鉴于工作量巨大,仅覆盖部分产业,不保证您需要的行业都覆盖,也不接受私人咨询问答,请谅解。 6)平台声明:所有内容以微信平台为唯一出口,不为任何其他平台内容负责,对仿冒、侵权平台,我们保留法律追诉权力。 7)完整性声明:以上声明和上述文章构成不可分割的部分,在未详细阅读并认可本声明所有条款的前提下,请勿对本页面做任何形式的浏览、点击、转发、评论。

【数据支持】部分数据,由以下机构提供支持,特此鸣谢——国内市场:Wind数据、东方财富Choice数据、智慧芽、理杏仁、企查查;海外市场:Capital IQ、Bloomberg、路透,排名不分先后。想做海内外研究,以上几家必不可少。如果大家有购买以上机构