借道中国智造电动工具产业千亿崛起正当时

全球工业赛道重塑 电动工具迎来行业“智能化革命”

随着德国工业4.0的提出,全球产业竞争格局正在发生重大调整,中国也开启了追赶之路,不断寻求战略升级,2015年《中国制造2025》印发,旨在推动中国在机器人技术、信息技术和清洁能源等领域的取得引领地位,但新一轮科技革命和产业变革倒逼中国产业升级,国际产业分工格局将重塑,越来越多的"中国制造"正逐步向"中国智造"转化。

电动工具作为制造能力和工业化的重要环节之一,是制造业零部件领域的核心工具,它的发展推动了中国电器工业的蓬勃发展,但随着外围环境的变化及老式的电动工具将会难以满足目前智能工厂以及智能化生产的需求,“卡脖子”技术亟待破局,智能电动工具作为与智能制造相匹配的工业工具,发展智能电动工具行业的战略意义显得尤为重要,中国智能制造想要实现稳健、安全可控的发展,就必须优先攻克智能电动工具领域的短板环节,真正意义上的将中国制造推向中国智造。

全球电动工具市场概览与竞争格局

从市场规模来看,2020年全球电动工具市场大约在360亿美元左右,预计2025年会达到460亿美元左右,5年CAGR大致为5.3%。

从市场细分来看,以专业级以上电动工具为主的商用用途占63.2%,相对较大,而一般居民用途占比30.8%,这样的结构在较长时间里会维持基本稳定。

从地区市场来看,2019年北美、亚太和欧洲的市场规模占比大致相同,分别为30.8%、28.7%和28.6,拉美非洲等其他地区占比11.9%,这样的结构同样将在较长时间内维持相对稳定,其中亚太地区到2025年会略微上升至31.1%。

(数据来源:China Market Monitor、国信证券经济研究所整理)

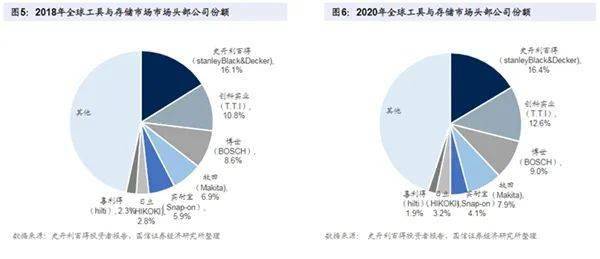

从竞争格局看,国外电动工具起步早先发优势显著,经过多年发展,全球电动工具行业形成了较为稳定和集中的竞争格局,史丹利百得、TTI、博世、牧田等几家头部大型跨国公司占据了一半以上的市场份额,其中史丹利百得、创科实业、博世和牧田稳居前四。

近几年来看,行业集中的趋势仍较明显,前四家公司的市场份额在2020年皆较两年前有一定上升,其中创科实业提升幅度最大近2pct.,目前市占率12.6%,牧田也提升了1pct.左右,而最大龙头史丹利百得也有0.3pct.的提升,目前市占率16.4%

从多元化角度来看,大部分跨国公司除了开展电动工具业务为主,也会开展其他领域的业务,如史丹利百得、博世、实耐宝、ITW等。

从品牌运作模式方面,许多公司拥有多个电动工具品牌,如百得、创科实业。也有部分公司专注电动工具业务,以单一品牌模式经营,如牧田、喜利得等。

(数据来源:史丹利百得投资者报告、国信证券经济研究所整理)

中国全球电动工具中心地位确立

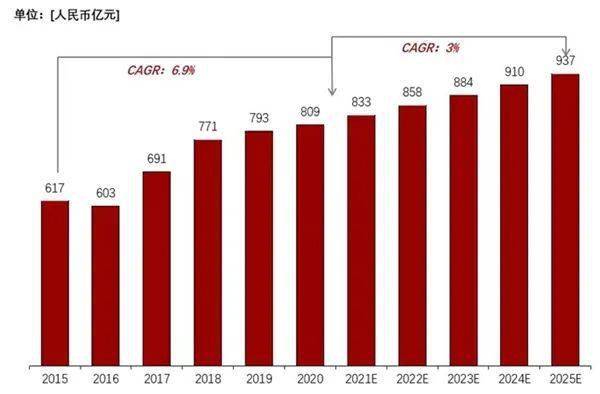

全球工具存储及配件市场规模稳步增长,由2014年的480亿美元增长至2019年的650亿美元,CAGR为6.25%。据StanleyBlack&Decker的InvestorPresentation,2019年电动工具行业全球市场规模达440亿美元,占整体工具、存储及配件市场(650亿)的67.7%,其中专业级电动工具市场规模最大,约为消费级电动工具的1.7倍。据长虹能源发行说明书,2019年中国电动工具总产量占全球电动工具总产量的约64%,按照头豹研究院的数据显示,预计到2025年将达到937亿元的销售规模。

(数据来源头:豹研究院前、瞻产业研究院)

本土品牌低价优势助力 国产替代不可逆

中国作为人口大国,各行业充分享受了人口红利带来的经济效益,电动工具制造属于人员密集型产业,其上游供应链需要较为完备的工业基础配套,中国在这一方面具有得天独厚的优势,过去25年间,电动工具龙头创科实业、史丹利、百得等将中国作为其生产产能的主要布局点,中国已逐步确立了全球制造产能中心的地位,已成为世界主要的电动工具生产国。

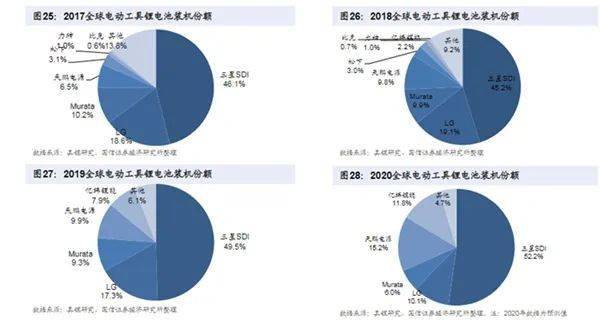

虽然目前全球电动工具用电池长期被三星SDI、松下、村田、LG等日韩电池企业占据,但随着近年来中国企业诸如亿纬锂能、天鹏、海四达等企业开始大批量的给TTI、博世、SB&D等企业供货,国内电池企业在全球电动工具用高倍率锂电池市场的份额正在逐步提升,2020年天鹏电源、亿纬锂能市占率增长至10-15%,伴随天鹏和亿纬产能翻倍增长,预计国产电动工具锂电龙头市占率将显著提升。

同时在人力成本及售价上,中国本土品牌也占据明显优势。

从人力成本看,中国在综合成本方面的优势仍较为明显,中国的工具生产成本仅为美国本土的65%,墨西哥的74%,印度的80%。

从售价上看,相同规格的电池,天鹏电源较三星SDI、LG化学、Murata等国外电动工具锂电供应商便宜15-20%以上,另外三星虽然电池售价高于国内,但是材料、人工和管理成本较高,利润率显著低于国内企业。

伴随国内电动工具品牌崛起和国内电动工具锂电进去海外供应链,国产电池占比持续提升。

电动工具的定位分级

依据性能强弱或主要用途场景,电动工具大体被划分为工业级、专业级和消费级三种定位。

(1)工业级/专业级:一般都是用于商业化用途,供专业工程师或职业工匠使用,产品性能相对较高,具备大马力,高稳定性,高耐用性等特点,其中工业级会比一般专业级性能更高一些,价格也一般偏高,如单个电钻类一般在千元以上,高者甚至超5000元

(2)消费级/DIY级:性能相对较低,主要供一般的家庭个人使用,用于简单的家装、汽修、园艺等用途,一些要求不高的工作中也会被讲求性价比的工人使用,如木工、家装工人等,价格较低,单个电钻基本都在千元以内,低者甚至在一两百元。

一般电动工具品牌会存在一个主要的产品定位,但也会存在跨越,如不少主打专业级的品牌也会推出少部分高性价比的消费级产品。

(资料来源:创科实业年报等、国信证券经济研究所整理)

中国为电动工具生产大国,大陆公司仍需打造自主品牌

中国电动工具产量全球占比近70%,但大部分仍以OEM和ODM为主,需求量占全球20%左右,中国是全球电动工具第一大出口国。国内企业电动工具市场占比较低,部分企业如东成、锐奇、宝时得、泉峰等在大力发展自主品牌,但是仍未摆脱大型跨国公司占据高端电动工具市场的局面。中国产业链(生产制造和运输费用优势)优势突出,海外电动工具品牌正加速在中国的产能布局

电动工具大厂的行业壁垒和发展方向主要体现在:1)龙头公司品牌壁垒强;2)多品牌矩阵满足个性化需求;3)品牌内共享电池等平台提升客户粘性;4)国际品牌中国产能布局降低成本

电动工具未来发展:无绳化与锂电化为大势所趋

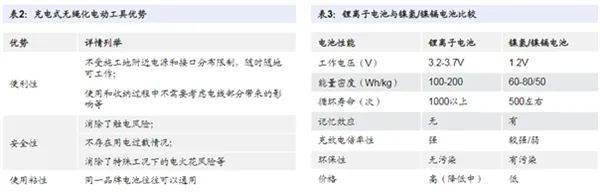

传统的电动工具主要通过电线插电驱动,在使用时会存在诸多不便和安全隐患,譬如要寻找电源接口或自带发电机,可能触电和发生过载等。相比之下,无绳的充电式电动工具优势突出。

实际上,充电式电动工具很早就已经出现,博世在1969年推出了全球首款充电电锯和电钻,但由于彼时电池技术不成熟,使的是铅蓄电池不仅笨重且电性能差,未能大规模推广。

随着电池技术的发展,镍镉和镍氢电池出现,在能量密度、循环性能等方面有了一定改善,但仍未能达到与有线电动工具相媲美的水平,在电动工具中占比依然很小。

三元锂离子电池成为主导

电动工具电池主要有镍镉、镍氢电池和锂离子电池,2019 年全球锂电池在无绳电动工具中占比达到近87%,锂离子电池占主导,渗透率持续提升。1)17年欧盟新规全面禁止无线电动工具使用镍镉电池;2)镍氢电池安全性好,生产成本低,但是能量密度较低,重量较重,低温性能差,另外存在自放电等问题,所以市占率持续降低;3)锂电池重量更轻、效率更高、容量更大、循环寿命更好,能够满足电动工具高倍率性和轻便化趋势。

材料上:因电动工具对于高倍率放电、高能量密度的要求,目前基本被三元电池体系垄断。

外形上:圆柱电池工艺性能稳定、尺寸灵活、配组方便,同时规模上量也很快,在电动工具这种多样化产品形态上具有很强的灵活性和适应性,无论是国外企业,还是国内企业,无绳电动工具配套的电芯都以圆柱电芯为主。

电池尺寸:电动工具锂电池可分为18650型号和21700型号,21700型在性能上显著优于18650型。目前市场以18650电芯为主,内阻小、容量高且具备放电倍率大及存储容量保持率高的圆柱21700电芯为新方向。

电动工具锂电池未来有三个发展方向:1)无绳电动工具占据主流,锂电池取代镍镉/镍氢电池;2)硅基材料在电动工具电池领域开始量产应用,NCM811/NCA+硅基材料路线将实现更高倍率与更耐高低温产品的上市;3)电池将根据应用场合(电容量、倍率要求)差异化,21700/26650在工业级乃至专业级电动工具的渗透率有望提升。

创科实业引领电动工具无绳化和锂电化变革

在TTI崛起壮大成为电动工具全球龙头的历程中,充电式技术是公司最为重视的战略核心,特别是在锂电技术运用领域,公司始终站在行业技术领导地位,与无刷马达结合成为公司专业电动工具最主要的核心科技。

根据公司战略,随各方面技术的不断突破,锂电池性能持续增强,加之天然的环保优势,不仅仅是有线电动工具被迅速替代,气动、燃油、液压式的工具都将被锂电池电动工具替代,同时,公司打造的可充电池平台,不仅仅是使电动工具得到无绳化,而是要让同一块电池可以给各种各样的不同工具进行供电,最大程度的提升无绳化带来的便利优势,时无绳电动工具的推广性大幅增强,依托于各品牌逐步成熟的通用电池平台系统,目前TTI电动工具中无绳化产品占比超过80%。

在TTI(创科实业)无绳化战略的成功带动下,各大电动工具头部品牌都竞相推出了自身的电动工具锂电池平台,如百得旗下高端电动工具品牌德德伟推出了其12V和20V电池平台,牧田推出了7.2V、10.8V、12V、14.4V、18V等多种电池平台,在主流品牌的引领下,以锂电池为基础的电动工具无绳化将持续推进。

中国电动工具行业企业——康平股份:史丹利百得、创科实业核心供应商

2020年9月16日,康平科技(苏州)股份有限公司(以下简称“康平科技”或“公司”股票代码:300907)提交注册,将于深交所创业板上市。公司首次公开发行的A股不超过2400.00万股,拟募集资金34500.00万元,此次募集的资金将用于年产电动工具、家用电器及汽车配件电机1200万台、电动工具整机60万台、补充流动资金等项目。

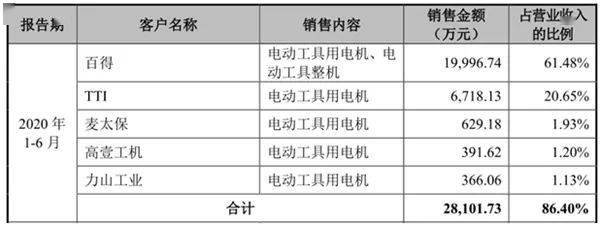

公司主要从事电动工具用电机、电动工具整机及相关零配件的研发、设计、生产和销售,是电动工具领域专业的电机供应商与整机制造商,主要客户为百得、TTI(创科实业)、麦太保及高壹工机等国际知名企业。报告期内,公司来自前五大客户的收入占比分别为82.90%、86.63%、84.19%和 86.40%,来自第一大客户百得的主营业务收入占比分别为 51.03%、48.77%、49.73%和 61.84%。

公司为 TTI(创科实业) 旗下著名电动工具品牌 AEG 专门研发的型号为 OU9550 与AU6462 的两款电机产品具有很强的市场竞争力,较同类型电机,这两款产品通过优化设计均具有小体积、大功率的特点,工作效率更高。

在全球电动工具产业格局重塑之下,未来公司有望借助头部品牌力量,扩大销售量及加强品牌的溢价效应。

往期回顾

-泰恩康:自研产品占营收超五成 凸显公司核心竞争力

-本周各大财关IPO项目上会企业名单

-国家多渠道帮助中小微企业发展 银行IPO进程加快迎来投资机会

-【打新提示】本周IPO申购企业一览