IPO雷达|毛利率大幅下滑,燃气仪表商松川仪表与真兰仪表同台竞技显尴尬

图片来源:图虫

记者|梁怡

近日,专业从事燃气计量仪表的研发、制造、销售的浙江松川仪表科技股份有限公司(简称“松川仪表”)闯关创业板获受理,保荐机构为国泰君安。竞争对手上海真兰仪表科技股份有限公司(简称“真兰仪表”)也正冲刺创业板进入问询阶段。

尴尬的是,此番同台竞技,松川仪表的营收规模、市占率、研发投入等指标不及真兰仪表,此外仅仅布局于华东和华北地区的松川仪表恐难与内外销齐头并进的真兰仪表有一战之力。

市占率极低,上市前夕同行入股

根据中国计量协会的统计,2020年国内有100余家燃气表生产企业。界面新闻记者了解到,我国燃气表生产企业主要包括两类:一类为传统膜式燃气表生产商,一方面生产并向燃气公司销售膜式燃气表,另一方面向智能燃气表生产商提供基表;另一类以金卡智能(300349.SZ)、威星智能(002849.SZ)等为代表,主要研发燃气表智能控制装置,向膜式燃气表生产商采购基表用于生产智能燃气表。

就对标公司而言,松川仪表同时具有膜式燃气表、智能燃气表的生产能力,是具备燃气表生产全产业链的企业之一,同行秦川物联(688528.SH)、真兰仪表等业务较为相似。

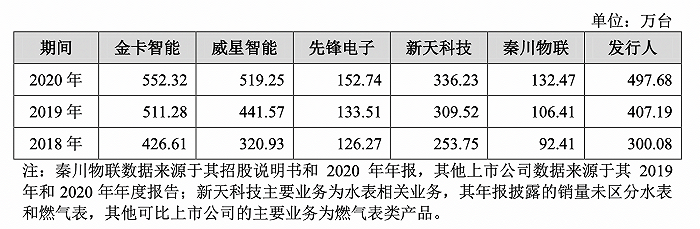

图片来源:真兰仪表招股书

本招股书显示,2018年-2020年松川仪表的燃气表销量分别为132.13万台、140.22万台和135.04万台,结合真兰仪表招股书披露的相关数据,不难看出松川仪表的销量处于行业下游水平,市占率也处于低位。

本次IPO中,松川仪表拟募资3.51亿元,其中2.51亿元用于年产120万台智能燃气表项目和1亿元补充流动资金。真兰仪表则豪募17.61亿元用于燃气表扩产项目(建成后新增500万台燃气表产品年产能)、基地建设项目、计量仪表建设项目、研发中心建设项目以及补充流动资金。

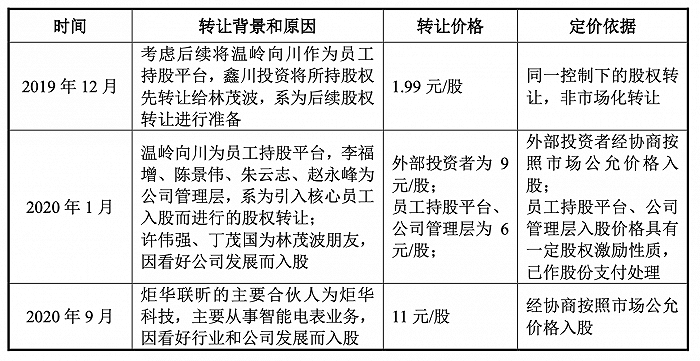

图片来源:招股书

股权层面,2018年-2021年上半年,松川仪表共发生三次股权转让,主要系引入员工持股平台和外部投资者,其中私募基金炬华联昕的有限合伙人为炬华科技(300360.SZ)。

公开资料显示,炬华科技是一家专业从事能源物联网设备研发、生产、销售与服务的企业,主营业务为智慧计量与采集系统、智能电力终端及系统、智能配用电产品及系统等,是国家电网和南方电网的主要供应商之一。2020年公司实现营业收入10.97亿元,同比增加22.93%,归母净利润2.93亿元,同比增加20.74%。

截至招股书签署日,林茂波持股71.00%,为松川仪表的控股股东,还系上海市计量协会三表专业委员会技术委员;林茂波、吴洁华夫妇合计持股77.00%,为公司的实际控制人;此外林茂波之妹林颂华持股2.40%。

营收趋于停滞,业务布局受限

2018年-2021年上半年(报告期内)松川仪表营业收入分别为2.06亿元、2.42亿元、2.39亿元以及1.05亿元,近三年营收增长停滞不前;扣非后归母净利润分别为3903.33万元、5099.92万元、5035.36万元以及1512.52万元。

然而真兰仪表(相同报告期)的营收规模“碾压”松川仪表,分别实现营收4.48亿元、6.31亿元、8.5亿元以及4.99亿元;扣非后归母净利润分别为9261.47万元、1.33亿元、1.69亿元和8820.42万元。

从盈利能力来看,松川仪表的毛利率发展形势存在隐忧。报告期内松川仪表的主营业务毛利率连年下滑,分别为42.31%、41.82%、40.35%和35.66%,而同期真兰仪表的主营业务毛利率却接连上涨,分别为35.65%、37.33%、39.61%和40.62%。

据悉,随着科学技术的不断进步和用户需求的升级,我国燃气表从机械化逐渐走向信息化、智能化、网络化,已从最初的全机械结构发展到由膜式燃气表、IC卡膜式燃气表、IC卡智能燃气表、远传智能燃气表、物联网智能燃气表(NB-IoT和LoRa)等组成的种类齐全、功能多样的燃气计量仪表系列产品。

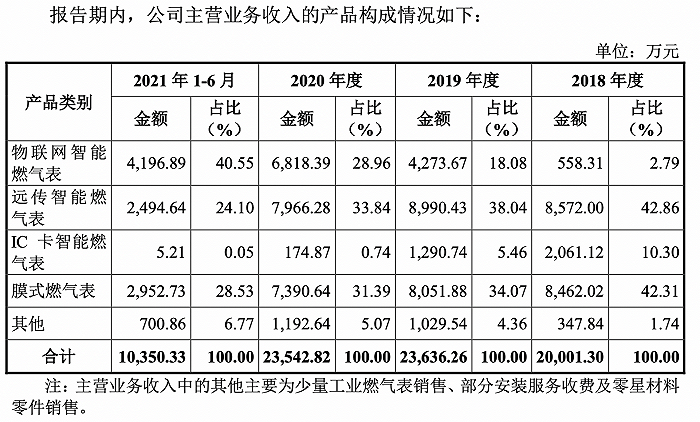

图片来源;招股书

招股书显示,松川仪表主要产品为物联网智能燃气表、远传智能燃气表、IC卡智能燃气表和膜式燃气表,报告期内智能燃气表(前三种)产品收入占比较高且呈快速上升趋势,其中物联网智能燃气表占主营业务收入的比重由2018年的2.79%激增至2021年上半年的40.55%。公司也表示预计未来两三年物联网智能燃气表仍将是公司的业务重点。

真兰仪表产品主要为各类燃气计量仪表及其零配件,燃气计量仪表产品包括膜式燃气表、智能膜式燃气表、气体流量计,此外智能膜式燃气表产品除硬件外还包含内嵌软件及iGasLink智慧燃气云平台软件系统。报告期内,公司的智能燃气表占主营业务收入的比重分别为31.01%、32.53%、42.99%和44.21%。

通过对比两份招股书,界面新闻记者发现松川仪表的业务布局能力远不及真兰仪表。松川仪表产品全部内销,报告期内主要销往华东和华北地区,两个地区合计占主营业务收入的比重均在80%以上;而真兰仪表产品包括内销和外销,内销收入和外销收入均逐年增长,其中外销收入占主营业务收入的比例逐年上升,由2018年的4.74%增长至2021年上半年的28.58%。

因此,业务仅仅局限于华东和华北的松川仪表自然营收规模赶不上真兰仪表。

就研发情况来看,松川仪表相比真兰仪表略显逊色。截至双方各自招股书签署日,松川仪表拥有已授权专利33项,其中发明专利2项;真兰仪表拥有232项专利,公司拥有燃气表生产领域相关发明专利11项。

此外,真兰仪表拥有上海市企业技术中心研发平台、是上海市专精特新中小企业,2021年8月入选工业和信息化部第三批专精特新小巨人名录。

成本上涨,售价下降大幅挤压利润

从整个产业链来看,燃气表制造商与上游原材料供应行业的关联在于采购成本的变化,而与行业下游燃气公司的发展密切相关,燃气公司在智能燃气表行业拥有较高议价能力,同时未来国家能源阶梯收费、节能减排等政策也是影响该行业发展的重要因素。

界面新闻记者注意到,采购成本上升和对下游议价不足的双重挤压表现在公司核心产品物联网智能燃气表的毛利率骤降,其毛利率由2020年的53.87%下滑至2021年上半年的43.37%。

一方面,2021年上半年松川仪表部分主要客户根据市场情况对价格进行了调整,导致销售均价略有下降,由299.26元/台降至289.74元/台;另一方面,由于单位产量直接人工、制造费用上涨,铝材、钢材、工程塑料、NB物联网卡、各类电子元器件等原材料的采购单价上涨等原因,毛利率有所下降。

根据头豹研究院发布的《2019年中国智能燃气表行业概览》,当前智能燃气表尚未在市场上实现自由流通,仅燃气公司具有采购资格。界面新闻记者了解到,我国燃气公司多为国有企业或大规模合资企业,主要包括两类:一类是拥有地方燃气专营权的地方燃气公司,如上海燃气(集团)有限公司;另一类是跨区域经营的燃气公司,其中较大的有“五大燃气集团”(业内简称),包括昆仑能源(00135.HK)、中国燃气(00384.HK)、华润燃气(01193.HK)、新奥能源(02688.HK)、港华燃气(01083.HK)。

招股书显示,松川仪表的客户多为国内地方城市燃气运营商,主要包括上海燃气(集团)有限公司及其关联企业、上海大众燃气有限公司、天津市燃气集团有限公司下属企业、廊坊新奥智能科技有限公司以及中石油昆仑燃气有限公司下属企业等公司,报告期内公司前五大客户的集中度整体较高,占营收的比重均在70%以上。

反观竞争对手真兰仪表,其下游客户覆盖国内外,国内包括中国燃气及其下属公司、昆仑能源及其下属公司等大型燃气集团;上海燃气及其下属公司、成都千嘉科技有限公司等地方城市燃气运营商;此外还包括先锋电子(002767.SZ)、威星智能(002849.SZ)等行业内上市公司;国外主要为SOCAR The Production Union AZERIGAS和Ninox Alliance JSC两家公司。因此公司的客户集中度整体较低,2018年-2021年上半年期间前五大客户销售收入占营收的比重最高为2018年的44.56%。

据了解,招投标是行业内城市燃气运营商常见的模式,且主要模式以框架式招投标为主。报告期各期,松川仪表采用招投标方式获取客户销售收入占主营业务收入的比重分别为48.00%、57.07%、56.98%和60.00%。

因此招投标模式也会推动行业竞争加剧,对于企业自身的产品及服务提出更高要求,若参与竞争的燃气表产品在质量、性能等方面同质化,燃气表价格将成为重要的竞争手段,燃气表生产商为获取订单不得不压低报价,导致销售利润率下降。