二季度高速增长,乐观难掩焦虑

2021年二季度中国自动化市场API指数为126.3,同比增速相对一季度有小幅放缓。中国自动化市场在“恐慌”和“焦虑”中进入了2021年的下半场。

分别来看:

恐慌

二季度零部件持续缺货,核心原材料价格持续上涨,产业链恐慌情绪持续蔓延。

虽然主流市场参与者在一季度已经公布了部分产品的涨价通知,但是伴随原材料价格的持续上涨,大量企业二季度继续涨价计划。

除了涨价,更让市场恐慌的是缺货。尤其在小型PLC、低压变频器、HMI等“工控硬通货”。由于多种原因,缺货问题二季度并没有明显缓解,部分产品线甚至持续恶化。其中部分紧缺产品,市场上甚至已经出现了“有价无市”和“无明确交付期限”的尴尬局面。

在这轮缺货恐慌中,部分本土一线品牌由于自身优势以及相对灵活的供应链优势,供应局面“稍显淡定”。也为其在这一轮的市场竞争中,积淀了更多的客户数量上的优势。尤其是部分本土上市公司,业绩表现在二季度仍然高歌猛进。

除此之外,预计本土的工控零部件供应商也将在后期获得更多市场机会。

焦虑

中国制造业凭借产业链优势在上半年成绩喜人,但是形成鲜明对比的是大量自动化行业市场参与者却愈发焦虑。

除了供应问题,需求端各种的不确定性也让未来的自动化市场走势充满了变数。

上半年是供应缺货、下游抢货的恐慌,但有涨价对冲;下半年则是上游供应可能断货,尤其是部分芯片。同时,下游可能因为囤货或需求不振,导致工控供应商的焦虑。

一些宏观指标出现了走势变化,面对当今复杂的国际形势,市场形势以及疫情形势,市场对于下半年和明年的走势开始出现焦虑甚至是悲观情绪。

来看看几个宏观数据:

5月份开始,固定资产中的设备工器具购置额同比出现下滑。

5月份开始,固定资产中的设备工器具购置额同比出现下滑。

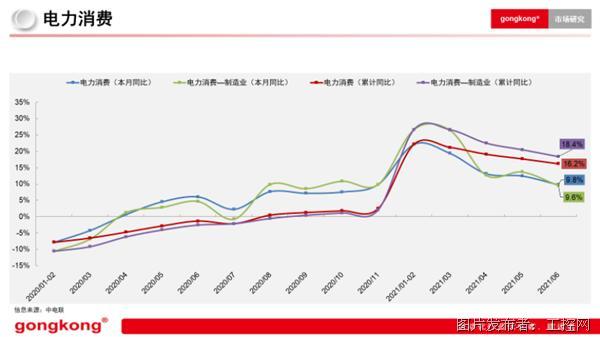

4-6月份电力消费同比增幅逐月放缓。

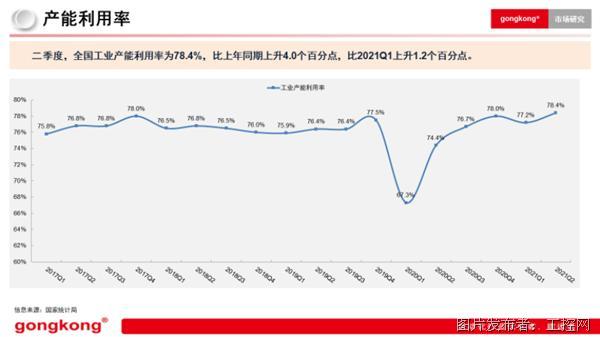

但是从工业产能利用率数据来看,2021 Q2的水平是过去3年最高。

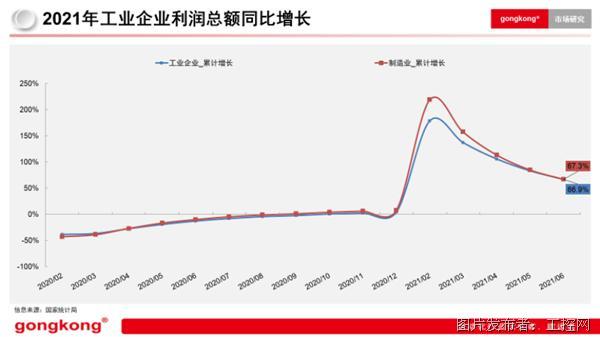

通胀及综合成本增加导致工业企业利润同比增幅逐步放缓。

通胀及综合成本增加导致工业企业利润同比增幅逐步放缓。

相对于2020年12月,制造业大部分细分子行业的资产负债率均在明显上升。

通过几个宏观数据,可以看到:

1.投资下降、产能利用率上升,说明生产主要依靠的是原有产能;

2.产能增加有限,而资产负债率提升,说明企业生产积极性提升,愿意贷款扩产;

3.负债率增加说明产业景气提升,下降说明景气下降;

4.利润增幅下降,明显是上游原材料涨价导致,虽然增产了,利润也增加了,但利润增幅是下降的。

综合以上因素,也可以印证下半年的“焦虑”。

gongkong®观点

因此综上,对于Q2的传统工业自动化市场走势,基本总结如下:

FA类产品受OEM行业需求增长拉动表现好于PA类产品,运动控制类及传感器类产品整体增幅表现好于其他自动化产品。

从主流自动化企业公布的财报来看,虽然缺货压力仍然较大,但是大部分企业在Q2的订单仍然保持超高速增长,除了传统市场需求增长外,企业自身的业务转型及数字化加速渗透带来的增长开始显现。

考虑市场仍有较多不确定性,下游自动化用户企业存在部分需求提前布局的情况。叠加其他非行业周期性因素,2021年中国自动化市场的下半场必然面对更加严峻的市场局面,预计整体自动化市场仍然大概率在增长区间,但是不同领域的同比增幅将明显放缓。

对于工业自动化市场参与者来说,在经历了上半年需求侧的繁荣和供给侧的动荡之后,未来的市场走势也将逐步回归平静。

充分利用目前的历史特殊时期,完成企业转型、客户布局、供应链升级等工作,是未来能否获得更多业务机会的重中之重。

自动化市场的洗牌也将在这一轮周期中加速推进,龙头企业将在未来一段时间获得更多市场资源及业务机会。